Sommige voorstanders van ‘lagere lasten op arbeid’ spreken met een dubbele tong en bepleiten een ronduit inegalitaire agenda.

‘De oefening moet budgetneutraal zijn en een verlaging van de belasting op arbeid is een evidentie.’ Op 3 april 2021 blikte De Standaard vooruit op de komende fiscale hervorming. In het artikel zette Mark Delanote, dé architect achter de komende belastinghervorming, de krijtlijnen uit voor een fiscale renovatie.

Lagere belastingen op arbeid lijken alvast een certitude. Het klinkt Jan Modaal ongetwijfeld als muziek in de oren. Over de ‘hoge lasten op arbeid’ is er nog nauwelijks politiek debat. Die pensée unique is stuitend en ronduit gevaarlijk. Sommige voorstanders van ‘lagere lasten op arbeid’ spreken met een dubbele tong en bepleiten een ronduit inegalitaire agenda. Tijd voor wat tekst en uitleg.

Elk jaar maakt de OESO1 de balans op. In de jaarlijkse publicatie Taxing Wages vergelijkt de organisatie de belastingdruk voor loontrekkenden in OESO-landen. Het resultaat is gemeengoed in België. ‘Belastingdruk op arbeid nergens zo hoog als in België‘, kopte De Standaard op 26 april 2018. De loonwig – het verschil tussen loonkost en nettoloon – bedraagt voor een Belgische alleenstaande 51,5 procent, het hoogste percentage in de hele OESO. Kortom, ‘lagere lasten op arbeid’ zijn een evidentie, niet?

Elk jaar maakt de OESO1 de balans op. In de jaarlijkse publicatie Taxing Wages vergelijkt de organisatie de belastingdruk voor loontrekkenden in OESO-landen. Het resultaat is gemeengoed in België. ‘Belastingdruk op arbeid nergens zo hoog als in België‘, kopte De Standaard op 26 april 2018. De loonwig – het verschil tussen loonkost en nettoloon – bedraagt voor een Belgische alleenstaande 51,5 procent, het hoogste percentage in de hele OESO. Kortom, ‘lagere lasten op arbeid’ zijn een evidentie, niet?

Niet alles op één hoop gooien

Laten we even die loonwig ontleden. De OESO en al zeker de Belgische pers gooien drie soorten ‘belastingen op arbeid’ op één hoop.

Om te beginnen heb je de personenbelasting op inkomsten uit arbeid. Voor een modale Belgische werknemer gaat zowat een kwart van zijn brutoloon naar de fiscus. In België betalen vooral alleenstaanden het gelag. Gehuwden met kinderen kunnen op meer fiscale genade rekenen. Voor hen zit België qua belastingdruk zowat in de middenmoot.

Ten tweede heb je de sociale bijdragen die de loontrekkende zelf betaalt. Voor het gros van de werknemers gaat het over 13,07 procent van hun brutoloon. Het zijn ‘gekleurde middelen’ voor de sociale zekerheid en dienen dus om pensioenen, gezondheidszorg en werkloosheidsuitkeringen te financieren.

Tot slot heb je de sociale bijdragen die werkgevers betalen. In principe maken ze 25 procent van het brutoloon over naar de socialezekerheidskas. In principe, want de bijdragekortingen zijn omvangrijk. Voor de modale werknemer maken die sociale bijdragen eigenlijk deel uit van zijn loonpakket. Het is de bijdrage die werkgevers leveren aan onze collectieve groepsverkering, de sociale zekerheid. Wie ‘lasten op arbeid’ in de mond neemt, verduidelijkt best meteen welke hij precies bedoelt.

Elk voorstel voor ‘lagere lasten op arbeid’ met argusogen bekijken

Laat ik beginnen met de broodnodige nuance. Voor de alleenstaande landgenoot is België allerminst een fiscaal paradijs. Het is één van de legitieme redenen om een stuk van de personenbelasting te verschuiven naar andere bronnen – denk aan vermogen. Daarnaast zijn de sociale bijdragen die werkgevers betalen voor sommige groepen mogelijk te hoog. Het kan laagproductieve arbeid – het woord doet me huiveren, maar dit terzijde – ‘uit de markt prijzen’. Dit gezegd zijnde, kom ik tot het centrale punt van mijn column. We bekijken best elk voorstel voor ‘lagere lasten op arbeid’ met argusogen.

Ik zie vijf redenen waarom we best vraagtekens plaatsen bij de huidige pensée unique over ‘lagere lasten op arbeid’.

- Vooreerst dreigt een verlaging van de sociale bijdragen een gat te slaan in de financiering van de sociale zekerheid. Het zijn immers gekleurde middelen voor onze sociale bescherming. Sociale bijdragen zijn goed voor zowat 60 procent van de financiering van de sociale zekerheid. In principe wordt elke bijdrageverlaging gecompenseerd door andere fiscale inkomsten – de zogenaamde ‘alternatieve financiering’. In de praktijk rekent de politiek zich al te vaak rijk door te speculeren op terugverdieneffecten.

- Ten tweede zijn bijdragekortingen voor werkgevers een impliciete daling van het loonpakket van werknemers. Ofwel leidt dit tot minder geld voor de sociale zekerheid en dus onrechtstreeks tot minder genereuze sociale rechten. Ofwel moet de werkende klasse de rekening bijpassen via allerlei nieuwe of verhoogde belastingen.

Bewust faudt nieuws? Steeds weer moet ik politici en media verschil uitleggen ts eerlijke sociale zekerheidsBIJDRAGEN op alle vormen van verloning (zodat ze meetellen voor je rechten) EN faire BELASTINGEN op alle vormen van inkomen (zodat elk de samenleving correct ondersteunt). https://t.co/MwLqDIELcJ

— Marc Leemans (@AcvMleemans) September 7, 2021

- Ten derde is het ronduit dubieus om sociale bijdragen zomaar te beschouwen als ‘lasten op arbeid’, zoals de OESO doet. Eigenlijk moet men ook de private bijdragen in de vergelijking meenemen. In de VS bijvoorbeeld zijn de wettelijke socialezekerheidsbijdragen lager, maar Joe Sixpack2 betaalt zich blauw aan private verzekeringen. De gemiddelde Amerikaan betaalt zowat het dubbele aan gezondheidszorg in vergelijking met de modale Belg. Dus sociale bijdragen inruilen voor private verzekeringen lijkt allerminst een strak plan.

- Ten vierde zijn de sociaal rechtvaardige alternatieven voor ‘lasten op arbeid’ dun gezaaid. Consumptiebelastingen – denk bijvoorbeeld aan de btw3 – zijn vaak sociaal regressief. De laagste inkomsten betalen naar verhouding een groter deel van hun inkomen. De reden? Wie weinig verdient, consumeert relatief meer, omdat de mogelijkheid om te sparen kleiner is. Milieubelastingen zijn in hetzelfde bedje ziek. Al maakt het uiteraard uit wat je belast. Hogere accijnzen op brandstof of een ‘vliegtuigtaks’, het is een ander publiek dat het zou betalen.

- Last but not least, hebben de allerlaagste inkomens weinig belang bij ‘lagere lasten op arbeid’. Veel gepensioneerden – en uitkeringstrekkers in het algemeen – betalen nauwelijks sociale bijdragen en belastingen. Zelfs de baten voor de zogenaamde werkende armen zijn onzeker. Niet enkel dreigt een vestzakbroekzakoperatie, die groep haalt geen automatische winst uit lagere belastingen. Het optrekken van de belastingvrije som bijvoorbeeld is een maatregel die vooral de middenklasse ten goede komt.

De les van de regering-Michel trekken

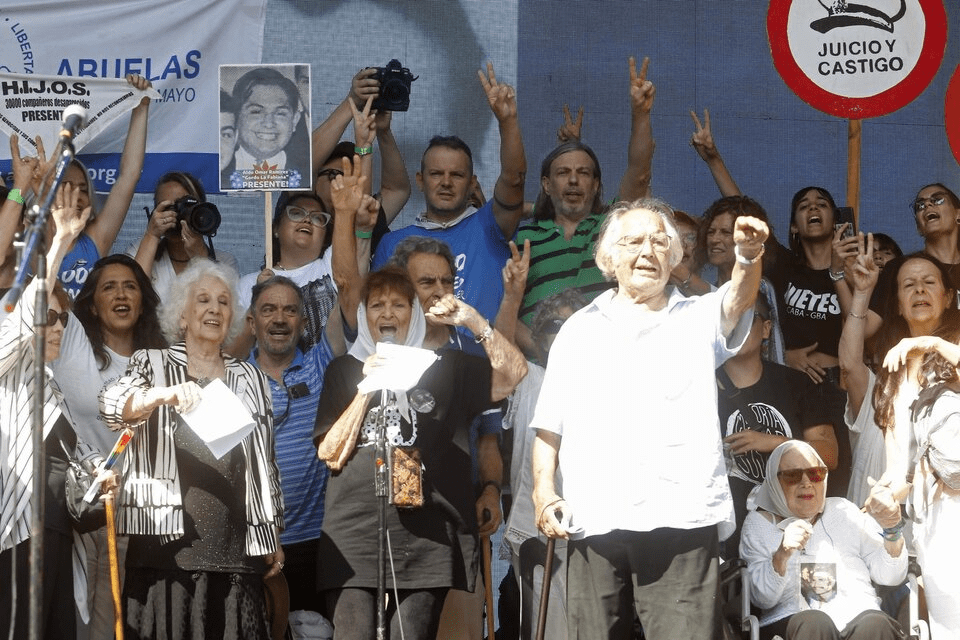

Tijd voor een flashback naar 6 november 2014. Het waren penibele tijden voor de nieuwbakken regering-Michel. De indexsprong en de pensioenhervorming brachten een recordmenigte op de been. In Brussel eisten ruim 100.000 betogers een sociale ommekeer.

Wie ‘lasten op arbeid’ in de mond neemt, verduidelijkt best meteen dewelke hij precies bedoelt

De maanden daarna trachtte de regering de sociale gemoederen te bedaren door een omvangrijke tax-shift4 aan te kondigen. Jan Modaal droomde al luidop van de lichtste belastingbrief ooit. Het resultaat was ontnuchterend. De btw op elektriciteit steeg van 6 naar 21 procent, de accijnzen gingen de hoogte in, de afschaffing van de 30 procent-belastingschijf kwam vooral de hogere inkomens ten goede en de bijdrage van de grote vermogens bleef heel symbolisch.

Als klap op de vuurpijl ging het gros van de middelen naar het bedrijfsleven. Voor hen daalden de sociale bijdragen – de ‘lasten op arbeid’ zo men wil – met 3,7 miljard euro, waarvan 700 miljoen euro nooit werden gecompenseerd voor de sociale zekerheid.

Ook nu staat een fiscale hervorming in de steiger, waarbij ‘lagere lasten op arbeid’ een certitude lijkt. Be careful what you wish for, luidt een bekend Engels gezegde. Een gewaarschuwd man is er alvast twee waard.

Olivier Pintelon is adviseur voor het ABVV. Deze column werd overgenomen van Samenleving en Politiek (SAMPOL).

Olivier Pintelon is adviseur voor het ABVV. Deze column werd overgenomen van Samenleving en Politiek (SAMPOL).

Notes:

1 De Organisatie voor Economische Samenwerking en Ontwikkeling (OESO – Engelse afkorting OECD) is een samenwerkingsverband van 38 landen, die samen trachten hun internationaal sociaal en economisch beleid op elkaar af te stemmen. De OESO werd opgericht in 1947 als Organisatie viir Europese Economische Samenwerking (OEES) om het Marshallplan uit te voeren en in 1961 uitgebreid tot de OESO. 31 van de 38 lidstaten zijn hoge-inkomens-landen (nvdr).

2 Jan-met-de-pet in de VS met zijn kartonnen kratje van zes biertjes, een ‘sixpack’ (nvdr).

3 De belasting op de toegevoegde waarde (btw) is een indirecte belasting. Je betaalt belasting bij de aankoop op een product dat je koopt, in tegenstelling tot directe belastingen, die van je loon worden afgehouden. De btw neemt een deel van de meerwaarde terug die het product (of dienst) dat je koopt heeft gecreëerd tijdens het productie- en distributieproces. Een grootverdiener betaalt voor zijn aangekocht product exact evenveel btw als een leefloner. De btw die deze leefloner betaalt is proportioneel echter een veel grotere hap uit zijn inkomen. Indirecte belastingen als de btw houden met andere woorden geen enkele rekening met het niveau van je inkomen en zijn dus sociaal regressief. Wanneer de regering directe belastingen verlaagt en tegelijk indirecte belastingen (zoals btw) verhoogt, betekent dat voor de lagere lonen nog meer verarming. Accijnzen zijn een andere vorm van belasting op producten. Alcoholische dranken, frisdranken, tabak, brandstoffen worden met accijnzen belast op basis van hun volume, niet op basis van hun meerwaarde (nvdr).

4 Een taxshift, letterlijk een ‘verschuiving van de belastingen’ komt er op neer dat men poogt als totaalsom evenveel fiscale inkomsten te genereren door voor sommige zaken de belastingen te verlagen en voor andere de belastingen te verhogen. Dat kan als totaal kloppen, maar is niet noodzakelijk neutraal voor elk inkomensniveau. Als je directe belastingen verlaagt en indirecte verhoogt is dat nadelig voor lage inkomens en zeer voordelig voor hoge inkomens, waardoor de sociale ongelijkheid nog gaat toenemen (zie ook voetnoot 3) (nvdr).