Door de aanhoudende pandemie en de steunmaatregelen stijgt het begrotingstekort. De crisis heeft ons ook met de neus op de feiten gedrukt dat gezondheidszorgen en de sociale zekerheid nu en in de toekomst meer financiële middelen nodig hebben. Voldoende inkomsten uit belastingen en sociale bijdragen zijn daarom onvermijdelijk.

Decennialang hebben de regeringen een onrechtvaardig fiscaal beleid gevoerd, waardoor de inkomsten voor de zorgsector en de sociale zekerheid daalden. Vooral de vorige regering Michel met de partijen CD&V, N-VA, Open VLD en MR, ging zwaar tekeer. Besparingen en privatisering waren hiervan het gevolg. Vandaag bewijst de coronacrisis dat dit de foute politiek was. We hebben dus opnieuw meer financiële middelen nodig om ons in de toekomst beter te wapenen tegen soortgelijke crises.

Een ander en rechtvaardiger fiscaal beleid dringt zich nu meer dan ooit op. Het regeerakkoord gaf hoop dat het met de Vivaldi-regering anders zou gaan. Men zou streven naar een eerlijke bijdrage van die personen die de grootste draagkracht hebben. Het was dan ook een klap in het gezicht dat aan de allerrijksten geen vermogensbelasting werd opgelegd, maar een taks op een effectenrekening.

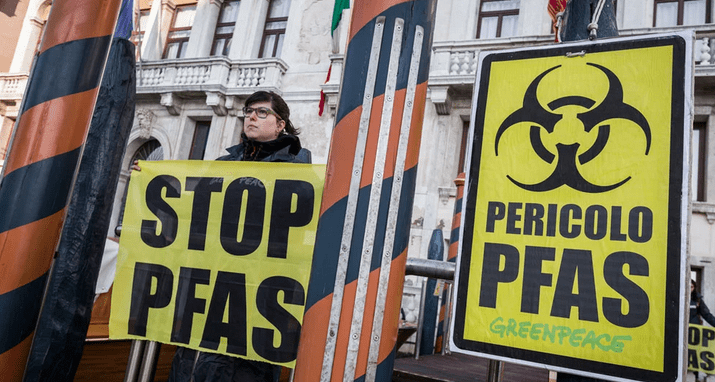

Wat is een effectenrekening? Dat is een rekening waarop allerlei soorten beleggingen worden bewaard, zoals kasbons, obligaties of aandelen. De effectentaks was al eens ingevoerd door de vorige regering, maar werd vernietigd door het Grondwettelijk Hof omdat die op verscheidene punten discrimineerde. Rekening houdende met de bezwaren van het Grondwettelijk Hof, bracht men de nodige correcties aan en drukte men ons tevens op het hart dat ook de nieuwe effectentaks de allerrijksten zou treffen.

Concreet zal de taks 0,15 procent bedragen op elke effectenrekening die – over een jaar bekeken – gemiddeld meer dan een miljoen euro telt. De regering verwacht dat de taks vanaf volgend jaar 428 miljoen euro per jaar zal opbrengen. Zij die het volgen in de media hebben al kunnen lezen, horen en zien dat de nieuwe effectentaks even symbolisch is als de vorige. Waarom? De rijksten hebben hun aandelen niet op een effectenrekening staan, maar op naam in een register bij een vennootschap en soms zelfs via tussenstructuren. En ja, net als de vorige, geldt ook de nieuwe effectentaks niet voor aandelen op naam, waardoor de rijkste klasse aan de taks zal kunnen ontsnappen.

Fiscale hervorming

Maar geen zorg, de regering zal ook werken aan een bredere fiscale hervorming om het belastingstelsel te “moderniseren, te vereenvoudigen, meer rechtvaardig en meer neutraal te maken.” Er komt dus nog wat? Dat zullen we nog moeten afwachten. Je kan nu al moeilijk over rechtvaardigheid spreken als voor de Vivaldi-partijen de effectentaks dé belasting is die streeft naar een eerlijke bijdrage van die personen die de grootste draagkracht hebben. Daarbij mogen we ook niet uit het oog verliezen dat de nieuwe regering geen enkele maatregel die de vorige regering Michel heeft genomen, en die de ongelijkheid nog heeft doen groeien, heeft teruggedraaid. Integendeel, het ziet ernaar uit dat men er zal op voortborduren.

Zo staat in het regeerakkoord “dat men zal inzetten op een verdere verlaging van de lasten op arbeid”. Deze verlaging zou men dan compenseren door een verschuiving van de fiscale druk op andere bronnen. Maar dit is precies wat al vele jaren gebeurt en een van de redenen waarom er vandaag te weinig middelen zijn voor de gezondheidssector en voor de sociale zekerheid in het algemeen. Laat ons beginnen met het begrip ‘lasten’. Lasten op arbeid is een begrip dat de werkgeversorganisaties in onze hoofden prenten om ons te overtuigen dat ze een ‘last’ vormen in hun concurrentievermogen. De hoge loonkosten zouden het gevolg zijn van vooral de werkgeversbijdragen aan de sociale zekerheid.

Maar het kan niet genoeg herhaald worden!

Werkgeversbijdragen zijn niet iets wat tot de werkgevers behoort. Het is geld dat je arbeid heeft opgebracht. Dat de bijdragen voor de sociale zekerheid opgesplitst zijn in een werknemersbijdrage en een werkgeversbijdrage, heeft te maken met het sociaal pact en met de wet van 28 december 1944. De splitsing was een compromis om de aanwezigheid van vakbonden en werkgeversorganisaties te verantwoorden in het beheer van de sociale zekerheid. Het is een uitgestelde wedde dat naar de collectieve portemonnee gaat en die we de ‘sociale zekerheidskas’ noemen. Bij ziekte, werkloosheid of bij pensionering wordt het vervangingsinkomen vanuit die kas betaald. Al ettelijke decennia willen de werkgevers dat deel van het loon niet langer doorstorten naar de sociale zekerheid. Ze willen het liever voor zichzelf houden of het uitbetalen aan de aandeelhouders.

Van arbeid naar kapitaal

Het grootste succes haalden de werkgevers tijdens de vorige regering. Die zorgde tussen 2016 en 2018 voor een daling van de werkgeversbijdragen van 32,4 procent naar 25 procent. Dit kostte volgens het Planbureau aan de sociale zekerheid 5,8 miljard euro. Daarnaast genieten de werkgevers al decennialang van bedrijfssubsidies. Daaronder moet je verstaan: het niet doorstorten van een deel sociale zekerheidsbijdragen en van personenbelastingen. In 2018 werden bedrijven op die manier voor 10,4 miljard euro gesubsidieerd. Die massa aan subsidies gaat naar de werkgevers zonder dat daar strikte voorwaarden voor tewerkstelling aan verbonden zijn. In de toekomst zou men er beter werk van maken dat van elke loonsubsidie een diepgaande analyse gemaakt wordt om de impact ervan op een duurzame tewerkstelling te evalueren. Zo komen de subsidies terecht bij de ondernemers die op dit vlak echt inspanningen doen.

En het hield niet op. De werkgevers kregen van de regering Michel ook gedaan dat de vennootschapsbelasting werd verlaagd: de belastingen die men moet betalen op de winst. Eens de maatregel op kruissnelheid komt in 2021, zullen de inkomsten voor de overheid jaarlijks met 5 miljard euro verminderen. De vorige minister van Financiën Johan Van Overtveldt (N-VA) beloofde deze kost volledig te dekken door een aantal compenserende maatregelen. Zo zou hij het aantal belastingverminderingen beperken. De hele operatie zou dan budgettair neutraal zijn. Maar dat bleek een grote leugen te zijn. De meeste fiscale aftrekposten werden behouden. Zo zien we in de jaarlijkse studie van de PVDA over de winsten van de bedrijven, dat de duizend meest winstgevende bedrijven in 2018 een korting kregen van 18,8 miljard euro.

De fiscale hervorming die de regering plant, biedt de mogelijkheid om ook de vennootschapsbelasting rechtvaardiger te maken. Het is het moment om de aftrekmogelijkheden drastisch te beperken. Daarnaast kan in samenspraak met de Europese Unie nagedacht worden om progressieve tarieven in te voeren, waardoor het belastingtarief stijgt naarmate de winst groter wordt. En om een einde te maken aan de concurrentie tussen landen om bedrijven zo weinig mogelijk te belasten, kan men voorzien in een minimumtarief van 25 procent. Dat stelt ook het Europees vakverbond voor. Alleen zo kan men de belastingen onder de bedrijven eerlijker verdelen.

De massa miljarden die verdwenen in de zakken van de bezittende klasse, werd gecompenseerd door maatregelen die de koopkracht zwaar hebben aangetast. Er kwam een indexsprong van 2 procent op alle brutolonen en uitkeringen, een verstrengde loonwet die zorgde dat de lonen minder snel zouden stijgen, een btw-stijging van 6 naar 21 procent op elektriciteit, een verhoging van accijnzen en publieke diensten werden duurder

De grote transfer

Door de lonen in te krimpen, daalt ook het deel van het loon dat naar onze collectieve portemonnee gaat: de sociale zekerheid en de overheid. Daardoor wordt het steeds moeilijker om in onderwijs, gezondheidszorgen en in sociale diensten te voorzien. Al vele jaren volgen de lonen niet meer de productiviteitsgroei. Productiviteitsgroei betekent dat men met minder mensen steeds meer kan produceren. In een rechtvaardige economie worden de inkomsten uit een stijgende productiviteit gelijk verdeeld tussen de werkgevers en de werknemers.

In België lopen de lonen en de productiviteit verder uiteen, nu al meer dan 12 procent sinds 1996. Werknemers lopen daardoor steeds meer welvaart mis. Nochtans zijn hoge lonen niet het grote probleem, schrijft Paul de Grauwe in zijn nieuw boek De limieten van de vrije markt. Zo schrijft hij dat de Scandinavische landen Noorwegen, Zweden, Denemarken en IJsland dat bewijzen. ‘Ondanks de hoge loonkosten doen ze het beter dan de andere EU-landen, in termen van zowel groei als werkgelegenheid. Die hoge lonen zijn ook een hefboom die welzijn en kennis van de werknemers vergroten. Het gevolg is dat de Scandinavische landen ondanks de hoge lonen tot de competitiefste landen van de wereld behoren’, aldus Paul De Grauwe die net als de werkgeversorganisaties een grote verdediger is van de vrije markt.

De neoliberale politiek, die vijftig jaren geleden is ingezet, heeft voor een miljardentransfer gezorgd van arbeid naar kapitaal. Alleen al de laatste drie jaar hebben de 1 procent rijkste Belgische families hun bankrekening met 1,5 miljoen euro zien stijgen. Ze werden samen 73 miljard euro rijker, veel meer dan het verwachte overheidstekort van 50 miljard voor dit jaar. Die groeiende concentratie van rijkdom is geen natuurwet. Ze is het gevolg van een versluierde transfer waarbij kapitaal erin slaagt een steeds groter deel van de toegevoegde waarde binnen te rijven.

Als de Vivaldi-regering streeft naar een rechtvaardige belasting, dan moet ze tegenover haar burgers eerlijk zijn. De effectentaks is geen vermogensbelasting en treft de rijke klasse niet. Erger, men kan deze belasting ontwijken. Als men streeft naar een brede fiscale hervorming om het belastingstelsel meer rechtvaardig te maken, dan begint dat met een vermogensbelasting voor de allerrijksten. Dat is wat de samenleving eist!

Bronnen:

- De rijkentaks: eindelijk raak?/De Morgen/04 november 2020/P.10

- Regeerakkoord/P 43 – 45

- De beginjaren van de sociale zekerheid in België 1944-1963, Guy Vanthemsche, p.91-96

- Graailand/Peter Mertens/P.150

- Sociaaleconomische barometer 2020/ ABVV/ 07239a82-186e-4e70-9f78-17f740ebc540 (abvv.be)

- Loonkostsubsidies, CRB 2020-0620 p. 68

- Daling van de Vennootschapsbelasting, nota ACV, Yannick.Mercier

- pdf (d3n8a8pro7vhmx.cloudfront.net)

- Memorandum/ FAN (Financieel Actie Netwerk)/ RJF (Réseau pour la Justice Fiscale)/P.14

- De limieten van de markt/Paul De Grauwe/P.207

- Onze productiviteit? Vergeet het/ Paul Goossens/De Standaard/ 17.10.2020/P53

Foto: Center for Data Innovation, Wikimedia Commons / CC BY 2.0