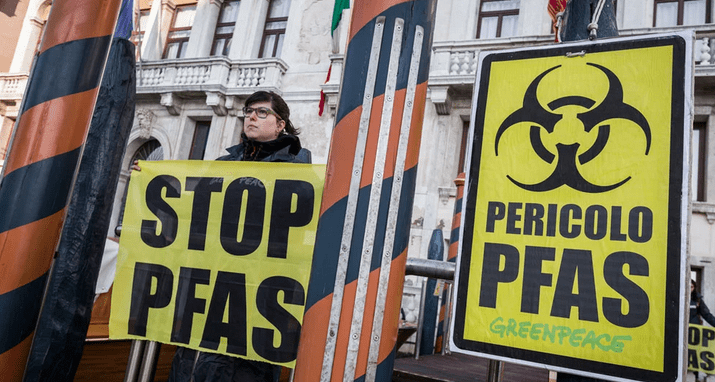

De voorbije dagen werkte de Belgische regering hard aan de beloofde hervorming van onze banksector. Tussen de autoriteiten bevoegd voor het toezicht op de banksector en de partners van de regeringscoalitie, blijft er onenigheid bestaan over de waarachtige natuur van die hoognodige hervorming.

Het is dan ook daarom dat wij het nuttig achten hier onze convergerende stemmen te bundelen om duidelijk te maken wat wij beschouwen als het sluitstuk van die hervormingen, namelijk het opsplitsen van de grootbanken.

Waarom opsplitsen?

Laten we even terugkijken naar hoe het allemaal begon. Toen in 2008 de verliezen van AIG zowel Merrill Lynch als Lehman Brothers kelderden (wat bij ons zowel Fortis als Dexia deed instorten), werd het plots en brutaal duidelijk dat globale, sterk met elkaar verweven financiële instellingen onze maatschappij duurzame schade kunnen berokkenen.

De diagnose die volgde was unaniem: de banken, verblind door hebzucht, hebben systematisch het wettelijke kader van het systeem afgebouwd. De toezichtoverheden hebben systematisch de andere kant op gekeken en de politieke verantwoordelijken hebben gefaald hun mandaat te vervullen, namelijk dat geld uiteindelijk altijd in dienst moet staan van het algemene belang en de toekomst van de gehele maatschappij.

Ethisch hebben de banken weinig zin getoond om van koers te wijzigen. Begrijpelijk, sinds niets hen daar toe aanspoort, nooit werd er een bankier van hoog niveau tot gevangenisstraf veroordeeld:

- toen banken onder elkaar uit puur eigenbelang de referentie-index voor interestvoeten (Libor) vervalsten;

- toen miljarden dollars van illegale activiteiten werden witgewassen;

- toen banken speculatieve posities uitspeelden tegen hun eigen klanten;

- toen duizenden steden en gemeenten in Europa werden opgelicht met “giftige” leningen;

- zelfs toen banken op industriële schaal klanten aanspoorden om de belastingen te ontduiken.

Integendeel! Op het zelfde moment dat overheden nog steeds geld blijven pompen in bankkadavers, worden er extra pensioenen en bonussen betaald aan diegenen die voor het faillissement van deze banken verantwoordelijk zijn! Anderen vragen om “verontschuldiging” en betalen zware boetes met de hoop hun gevangenisschap te kunnen inruilen voor deze moderne “aflaten”.

Van ‘too big to fail’ banken (te groot voor liquidatie), zijn we overgestapt naar ‘too big to jail’ (te groot voor gevangenisstraf)! Wat eerst een economisch en financieel probleem was, is nu een politiek probleem, een probleem van straffeloosheid.

Een nieuwe Glass-Steagall oplossing

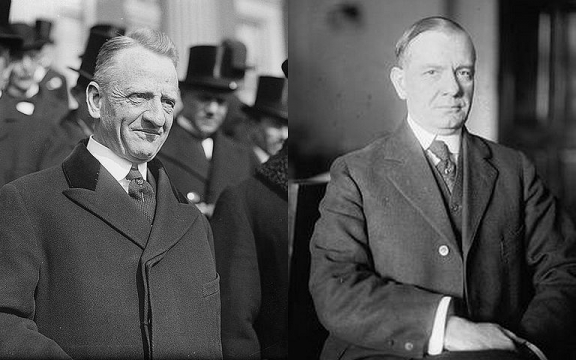

Het is dus tijd dat politici terug aan politiek gaan doen. De aanpak van de Amerikaanse president Franklin Roosevelt blijft een bron van inspiratie. Nadat speculatieve orgieën eindigden in de crash van 1929 en nadat het vertrouwen van de burgers in hun banken was weggesmolten, slaagde Roosevelt erin de situatie terug gezond te maken.

Met de Banking Act (bekend als de Glass-Steagall Act, naar de twee parlementlsleden die dit wetsvoorstel indienden, nvdr) van 1933 stelde de Amerikaanse federale overheid zich borg voor het spaargeld en de deposito’s van de burgers. Om van deze staatswaarborg te genieten moesten banken echter alle riskante operaties opgeven.

De macht van een bank zoals JP Morgan, die door haar omvang de rol van centrale bank speelde in het begin van de 20ste eeuw, werd door Roosevelt gebroken met deze Glass-Steagall Act, een wet die de banken opsplitste tussen enerzijds normale banken (wat men in Nederland nutsbanken noemt) die spaargelden en deposito’s beheren en goedkope kredieten uitschrijven aan gezinnen en bedrijven en anderzijds handelsbanken die, wanneer zij riskante en speculatieve operaties uitvoeren, daar volledig en alleen voor verantwoordelijk zijn, ook wanneer het totaal misloopt.

Roosevelts’ bankhervorming werd snel beschouwd als een voorbeeld en werd ook bij ons via koninklijke besluiten ingevoerd in 1934, zoals koning Albert I dat wenste – tegen de wil van de Belgische grootbank Société Générale in.

Men kan natuurlijk aanvoeren dat die wetgeving, in voege tussen 1933 en 1999, onvoldoende was om crisissen te vermijden. Dat is inderdaad zo, maar de crisissen gedurende deze periode waren, gezien de grootte van de bankinstellingen, niet onoverkoombaar en ook geen bedreiging voor de globale wereldeconomie.

De opsplitsing van de banken beperkte hun omvang. Omgekeerd, sinds het afschaffen van deze wetgeving in Europa en Amerika, is het de buitenmatige omvang van de banken die het ergste doet vrezen en verscheidene topfinanciers, met inbegrip van deze die de wetgeving hebben doen evolueren, denken dat dit de grootste vergissing was ooit.

Financiële speculatie, die de bankiers zelf zo moeilijk kunnen identificeren, blijft steeds groeien. High frequency trading (uiterst snelle elektronische operaties), die bijna niet bestond in 2007, vertegenwoordigt vandaag de helft van alle financiële markttransacties! Een bedrag zo groot, dat het minste incident fataal wordt.

In de VS luidt de democratische senator Elizabeth Warren de alarmklok: “Hebben we echt de lessen geleerd van de laatste crisis? Blijkbaar niet”, zegt ze, “want de vier grootste Amerikaanse banken zijn 30 procent groter dan in 2008 en alleen al de 5 grootste Amerikaanse banken bezitten de helft van alle financiële activa van het land!”

Bovendien is het nu bewezen dat de bergen van goedkoop geld, die dagelijks worden gedrukt en naar de banken geschoven, niet naar de echte economie gaan maar naar een nieuwe financiële luchtbel die opnieuw de wereldeconomie kan kelderen. In Frankrijk is de omzet van BNP Paribas, de bank die nu verantwoordelijk is voor het spaargeld van vele Belgen, groter dan het bruto binnenlands product (bbp) van Frankrijk.

Om een einde te stellen aan het permanente belangenconflict dat intrinsiek is aan het “model” van “universele” banken, heeft senator Warren, met andere collega’s in het Amerikaanse Congres, een wetsvoorstel ingediend voor een “Glass-Steagall van de 21ste eeuw”. Daar hebben de media natuurlijk heel weinig over geschreven.

Moedig zijn in België betekent deze keuze maken. Hier, in het land van Fortis en Dexia, is het meer dan tijd om het diepe wantrouwen van de Belgische burger tegenover ons banksysteem uit te roeien. Dat kan alleen maar door opnieuw een robuust en gesaneerd banksysteem in het leven te roepen.

De banken opsplitsen —of nu de bankiers daarover tevreden gaan zijn of niet — is daarom de enige verantwoordelijke politieke beleidskeuze. België kan hier duidelijk een voortrekkersrol in spelen.

• Bruno TOBBACK, federaal volksvertegenwoordiger, voorzitter SP.A

• Karin TEMMERMAN, federaal volksvertegenwoordiger, fractieleider SP.A

• Dirk VAN DER MAELEN, federaal volksvertegenwoordiger SP.A

• Meyrem ALMACI, federaal volksvertegenwoordiger, fractievoorzitter Groen

• Karel VEREYCKEN, stichter Agora Erasmus