De huidige generatie van politieke leiders heeft lessen getrokken uit de Grote Depressie van de jaren dertig: dit keer heeft ze de banken niet failliet laten gaan, en is ze met overheidsbestedingen de spiraal naar beneden in de private sector te lijf gegaan.

Op het eerste gezicht is dit twee keer goed nieuws. Het bewijst dat de mens in staat is tot leren en niet gedoemd is om altijd dezelfde fouten te herhalen.

En ten tweede werd zo (wellicht) voorkomen dat we opnieuw een grote depressie meemaken met 30 procent werkloosheid en alle sociale en politieke gevolgen vandien. Tot die (indirecte) gevolgen rekenen velen onder meer de opkomst van het nazisme/fascisme en zo de Tweede Wereldoorlog met zijn ruim 50 miljoen doden.

Uitzieken is out

Het is waar dat de huidige generatie politici afstand nam van het denken dat hun voorgangers kenmerkte in de jaren na de crash van 1929. Het geloof in een extreme versie van de vrijemarktideologie en de afkeer van elk overheidsoptreden was toen immens groot. De economie kon maar best ‘uitzieken’.

Dat betekende: laat de faillissementen maar huishouden; zo raken de zwakke elementen uiteindelijk geëlimineerd en wordt de economie opnieuw gezonder gemaakt. De werkloosheid zal zo fel toenemen dat de lonen laag genoeg zakken om de investeringen weer aan te zwengelen.

Die visie faalde jammerlijk. Werkloosheid en miserie bleven maar groeien.

De vruchten van een ramp

Omdat de miserie toen groter was, verloren de bankiers nog veel grondiger hun maatschappelijk krediet dan nu. Dat schiep een draagvlak voor robuuste ingrepen.

In Duitsland kwam Hitler aan de macht in januari 1933. Zijn fascisme was een combinatie van publieke werkgelegenheidsprogramma’s, aan banden leggen van vakbonden en van vrijheid van vereniging, en handelsprotectionisme. Doel was om iedereen aan het werk krijgen in publieke werken en de oorlogseconomie om zo links de wind uit de zeilen te nemen.

In de VS was het wachten op het aantreden in datzelfde jaar 1933 van de democratische president Franklin Delano Roosevelt om, in navolging van Zweden, sociaaldemocratische oplossingen uit te werken.

De staat schiep werk, en vraag. Lonen zouden voortaan tot stand komen na overleg tussen werkgevers en werknemers, en zouden stijgen naargelang van de productiviteit. Sociale bescherming werd veralgemeend.

Omdat de VS in 1945 de oorlog won, zou dat model in heel West-Europa in één of andere vorm worden ingevoerd.

Getemd geld

Fundamenteel bleek dat de publieke woede over de bankiers groter was dan de lobbymacht van de bankiers. Daardoor was Roosevelt in staat om de financiële sector echt dienstig te maken aan de reële economie.

Depositobanken die spaargelden verzamelen, en als gevolg daarvan staatsgarantie genieten, werden in de VS al in 1933 gesplitst van investeringsbanken die zich met risicovolle beleggingen inlaten.

Op het einde van de Tweede Wereldoorlog, 15 jaar na het uitbreken van de crisis en een nooit geziene slachting later, kwam een nieuwe financiële architectuur tot stand. Daarin zat het geld als nooit tevoren onder de controle van de overheden.

In feite waren de internationale geldmarkten afgeschaft. Wie geld wilde uitvoeren – al was het maar om elders een huis te kopen – moest daartoe de toestemming vragen aan zijn overheid. Daardoor kon het geld het beleid niet meer onder druk zetten: het zat immers gevangen binnen nationale muren.

Bovendien stond volledige werkgelegenheid bovenaan de agenda. Het geldbeleid stond in het teken van welvaart. Banken moesten bedrijven en gezinnen zeer goedkoop bankkrediet aanbieden. En de innovaties die de sector zich de voorbije 20 jaar permitteerde, waren toen verboden. De banksector was een dienstige sector die niet veel winst maakte.

De bankenredding: averechtse herverdeling

Omdat regeringen bij de financiële crisis van 2008 slagkrachtiger zijn opgetreden, is de economische crisis minder diep. Dat is positief.

Maar er zijn ook minder positieve gevolgen. Met de redding van de banken ging een overdracht gepaard van middelen van arm naar rijk. Bankiers en hun aandeelhouders, die zich al behoorlijk hadden verrijkt in het gokspel van de moderne geldwereld, werden nu van het ontslag en het failliet gered door de belastingbetaler, wij dus. Zo loopt het geld van arm naar rijk.

Wat hebben we daarvoor in ruil gekregen? Dat ons voorlopig een Grote Depressie bespaard werd.

Wat we niet hebben gekregen, is een financiële sector ten dienste van de reële economie en de samenleving.

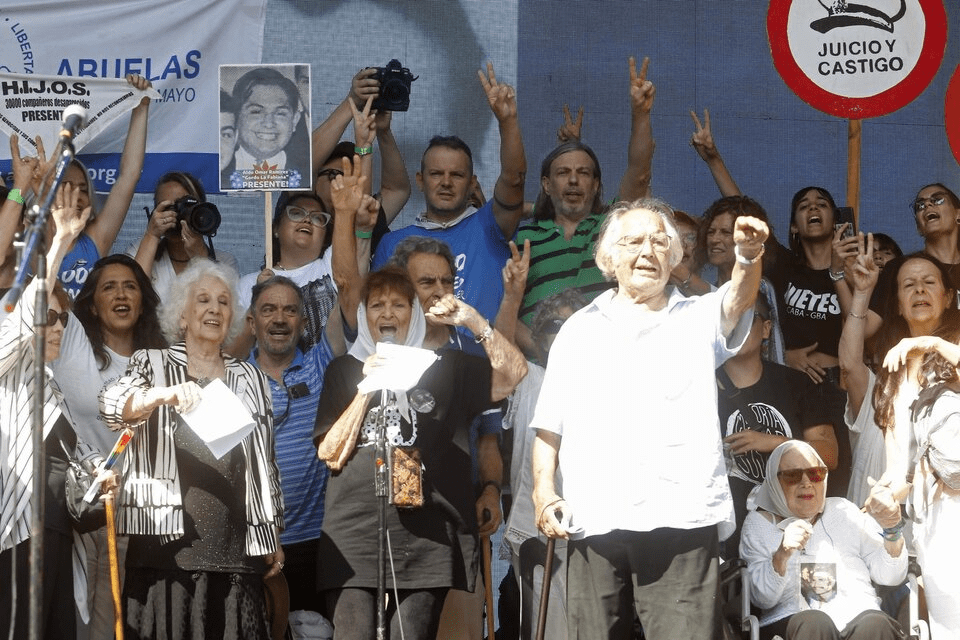

Volkswoede versus lobbymacht

De grote vraag is immers of de volkswoede groot genoeg is om de legendarische lobby van de bankwereld – de muur van het geld – te doorbreken. Zolang dat niet gebeurt, worden geen grondige maatregelen genomen.

Erger nog, tot nu toe zijn er zelfs geen maatregelen genomen die een herhaling kunnen voorkomen.

Taksen

Wat wel in de lucht hangt, zijn meer taksen op de banken en hun winsten.

Een Tobintaks op het wisselen van geld of een taks op alle financiële transacties, waar vele bewegingen en organisaties al ruim een decennium voor ijveren, zijn minder waarschijnlijk.

Nochtans hebben die taksen als voordeel dat ze louter speculatieve en maatschappelijk overbodige transacties zouden elimineren. Dat dit nodig is, erkende een tijdje geleden zelfs Adair Turner, het hoofd van de regulator van de Londense City, wellicht ’s werelds grootste financiële centrum.

Mogen banken nog gokken?

Een splitsing van depositobanken en investeringsbanken staat evenmin echt in het vooruitzicht. Al is het wel zo dat Barack Obama meer in die richting opschoof toen zijn adviseur Paul Volcker suggereerde dat banken niet meer voor eigen rekening mogen gokken.

Strakke regels i.v.m. kapitaalreserves, die banken moeten aanhouden, en meer transparantie met onder meer de verplichting om afgeleide financiële producten via beurzen te verhandelen, liggen in het verschiet, maar zijn er nog niet.

Socialisering

Een socialisering van de sector door het nationaliseren van sommige banken is nog mogelijk in de landen die zo verstandig waren de banken die ze hebben gered, te nationaliseren. In België is die kans overigens verkeken door de verkoop van Fortis aan BNP Paribas.

Maar, er zijn maar weinig regeringen die dit nastrevenswaardig vinden. De regeringen zien de nationalisering vooral als een middel om zich terug te betalen voor de redding van de banken.

Jammer, je kan aan openbare banken immers een andere opdracht geven dan alleen maar zoveel mogelijk winst maken. Er is nood aan banken die de spaargelden in maatschappelijk nuttige richting oriënteren, zoals bv. groene investeringen. Dat is iets heel anders dan banken en klanten een zo hoog mogelijk financieel rendement op de korte termijn te bezorgen.

In het middenveld groeit er opnieuw iets meer interesse voor eigen coöperatieve banken, na alles wat er is gebeurd. Maar concrete stappen zijn er voorlopig nog niet. Althans, ze zijn niet publiek bekend.

Wat niet is, kan nog komen

Onderhuids is er wel degelijk veel woede over de banken en bankiers. Politici spelen daar op in, niet noodzakelijk uit overtuiging maar om stemmen te halen.

Het feit dat de grote spin in het web van de haute finance, Goldman Sachs, nu door overheden wordt beschuldigd van fraude, is niet onbelangrijk. Het feit dat diezelfde bank betrokken was bij het misleiden van de Europese Unie i.v.m. het Griekse begrotingstekort, kon evenmin op enthousiasme rekenen.

Ook na 1929 duurde het jaren voor de financiële sector fundamenteel hervormd geraakte. Misschien zal dat ook nu zo zijn. In de samenleving broeit veel kwaadheid over de banksector. Maar er is nog geen sterke sociale of politieke beweging die deze woede vertaalt in een concrete agenda voor een alternatieve financiële sector.

Dirk Barrez – John Vandaele

De auteurs schreven samen het boek Het mondiale uitzendkantoor. Waardig werk in tijden van globalisering en crisis – zie ook verder

Dit artikel is deel 2 in de reeks ‘Het stuur van de economie’

Lees alle artikels uit het dossier ‘Het stuur van de economie’